La TVA est une taxe qui est imputée au consommateur final. Les entreprises perçoivent en effet la TVA sur leurs ventes et la reversent ensuite aux administrations fiscales après avoir retenu la TVA récupérable sur les factures d’achat. En général, la TVA est un impôt neutre du fait qu’elle n’a pas d’impact sur les résultats de l’entreprise. Par contre, cette taxe a un impact sur les flux de trésorerie, et donc sur la gestion de cette dernière. Il est donc important de comprendre ses principes de fonctionnement afin de ne pas faire d’erreurs et de se conformer à la législation fiscale.

Les entreprises concernées par la TVA

Toutes les entreprises sont-elles assujetties à la TVA ? Comment acquitter la TVA à l’État ?

Principe de fonctionnement de la TVA

La plupart des entreprises sont soumises à la TVA, hormis dans certains cas où elles sont légalement exonérées, comme les dentistes, les médecins, etc. Certaines entreprises sont exceptionnellement exonérées en raison de leur faible niveau d’activité. On parle alors d’entreprises en franchise de TVA. Parmi elles : les microentreprises et les autoentrepreneurs. Les entreprises qui vendent des produits ou des services sont assujetties à la TVA et doivent la percevoir puis la verser à l’État sur toutes les opérations qu’elles effectuent. Il faut noter qu’il existe plusieurs taux de TVA.

Faire appel à un expert-comptable pour bénéficier d’un accompagnement pour les règles fiscales et comptables

La déclaration de TVA est une obligation qui incombe aux entreprises et qui peut être compliquée à remplir sans quelques notions de fiscalité et de droit. Afin de remplir cette obligation conformément à la loi, faites appel à un expert comptable à Paris si vous habitez la capitale, fiable et expérimenté. Ce professionnel peut vous conseiller au mieux pour la déclaration de votre TVA. Il est votre allié pour remplir vos obligations dans les délais impartis et pour choisir le bon régime.

L’expert-comptable est à votre service pour vous guider à travers les mailles de la législation française. Le recours à son service vous permet de vous concentrer sur votre cœur de métier et d’éviter de perdre du temps pour des tâches à faible valeur ajoutée. L’expert-comptable est en outre votre assurance d’être en règle. Son métier exige de lui de mettre à jour ses connaissances et de se mettre au courant des éventuelles évolutions fiscales et comptables. Son rôle est ainsi de vous éviter de faire des erreurs.

L’expert-comptable a une responsabilité civile et pénale. De ce fait, en plus de minimiser les risques d’un redressement fiscal, il est également responsable en cas d’erreur ou de fautes sur la déclaration de votre TVA.

En plus de vous décharger de bien des tâches, l’expert-comptable peut intervenir dans la gestion de votre entreprise en vous prodiguant des conseils. Il peut aussi mettre à votre disposition des outils que vous pourrez utiliser comme appui à la prise de décision. Selon vos indicateurs, l’expert-comptable peut relever une activité rentable, mais négligée, ou inversement.

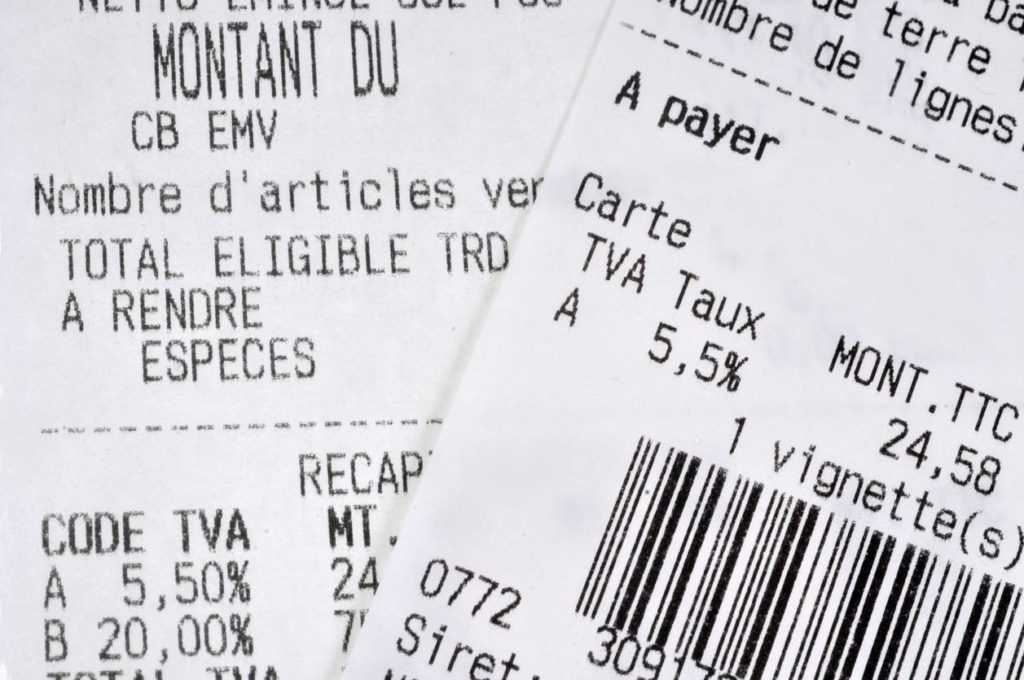

Les principaux taux de TVA appliqués en France métropolitaine

Pour la plupart, le taux de TVA appliqué est de 20 %. Toutefois, il y a des exceptions, notamment dans le cas d’un taux intermédiaire, du taux réduit, des produits de première nécessité ou d’une exonération totale. Les taux intermédiaires sont les suivants :

- 2,1% pour les médicaments remboursables par la sécurité sociale, les communiqués de presse, la vente d’animaux vivants destinés à l’abattage aux personnes non soumises à cette taxe, etc. ;

- 5,5% pour les produits de première nécessité et les abonnements à divers services (abonnements alimentaires, gaz et électricité…) ainsi que certains travaux de rénovation énergétiques et les équipements et services pour les personnes âgées et handicapées ;

- 10% principalement pour les opérations suivantes : transport de passagers, hébergement, locations meublées ou camping, certains travaux de rénovation et d’entretien de logements, restaurants, médicaments non remboursables, entrées de cinéma, de foires, de musées, de zoos, de sites culturels, d’expositions, etc.

Le taux de 20% est applicable aux produits ou aux transactions qui ne sont pas soumis aux taux intermédiaires. Tous les produits ou services qui ne sont pas soumis à des taux de TVA spécifiques sont concernés par ce taux.

Les principaux régimes de TVA

Il existe 3 principaux régimes d’imposition de la TVA : le régime de la franchise en base de TVA, le régime du réel simplifié et le régime du réel normal.

La franchise en base de TVA

Les entreprises dont le chiffre d’affaires annuel ne dépasse pas certains seuils ont droit à l’exonération qui les dispense du paiement de cette taxe. Toutefois, ces entrepreneurs peuvent opter pour la TVA.

Les seuils annuels pour les années 2020 à 2022 sont les suivants :

- Activités de vente et de logement : 85 800 € pour l’année N-1 ou 94 300 € si le chiffre d’affaires N-2 n’excède pas 85 800 € ;

- Activités de prestation de services : 34 400 € en année N-1 ou 36 500 € si le chiffre d’affaires N-2 ne dépasse pas 34 400 €.

Le régime du réel simplifié

Ce régime s’applique aux entreprises dont le chiffre d’affaires annuel se situe entre 85 800 et 818 000 euros pour les activités de vente et entre 34 400 et 247 000 euros pour les activités de service. Ces seuils sont valables pour les années 2020 à 2022.

Le régime du réel normal

Les entreprises dont le chiffre d’affaires de l’année précédente dépasse 818 000 euros pour les activités de vente ou 247 000 euros pour les prestataires de services sont obligatoirement soumises à ce régime. Dans ce cas, le contribuable doit déclarer et payer la TVA mensuelle.

Le remboursement du crédit de TVA

Lorsque le montant de la TVA à déduire est supérieur au montant de la TVA perçue, l’entreprise reçoit un crédit de TVA. L’entreprise a alors une créance fiscale. Deux possibilités s’offrent donc à l’entreprise :

- reporter le crédit de TVA sur les périodes fiscales suivantes ;

- demander le remboursement de tout ou partie du crédit de TVA à condition que certains seuils soient respectés.

Les entreprises qui relèvent du régime réel normal et qui font une déclaration de TVA mensuelle ou trimestrielle peuvent demander le remboursement de leur crédit de TVA si celui-ci dépasse 760 €.

Celles dont le montant de TVA à payer au cours de l’année est inférieur à 15 000 € et qui établissent leur déclaration de TVA annuellement ont la possibilité de demander le remboursement de leur crédit de TVA pour un montant minimum de 150 €.

Les entreprises soumises au régime réel simplifié peuvent faire une déclaration de TVA annuelle en mai, puis verser leur dépôt de TVA tous les six mois. Dans ce cas, elles peuvent demander le remboursement de la TVA si celle-ci atteint le seuil minimum de 150 €.

Cersa Formation, Emploi et création d'entreprise

Cersa Formation, Emploi et création d'entreprise